Der Europäische Gerichtshof hat kürzlich ein bahnbrechendes Urteil gefällt, das die Kreditlandschaft in Europa revolutioniert. Bislang war es in vielen Ländern üblich, dass eine positive Schufa-Auskunft eine zwingende Voraussetzung für die Vergabe von Krediten war. Doch dieses Prinzip hat nun eine bedeutende Wendung genommen. In diesem Artikel werden wir uns genauer mit diesem Urteil befassen, die Auswirkungen auf Verbraucher und Kreditinstitute beleuchten sowie Expertenmeinungen zu Wort kommen lassen.

Die Vorgeschichte

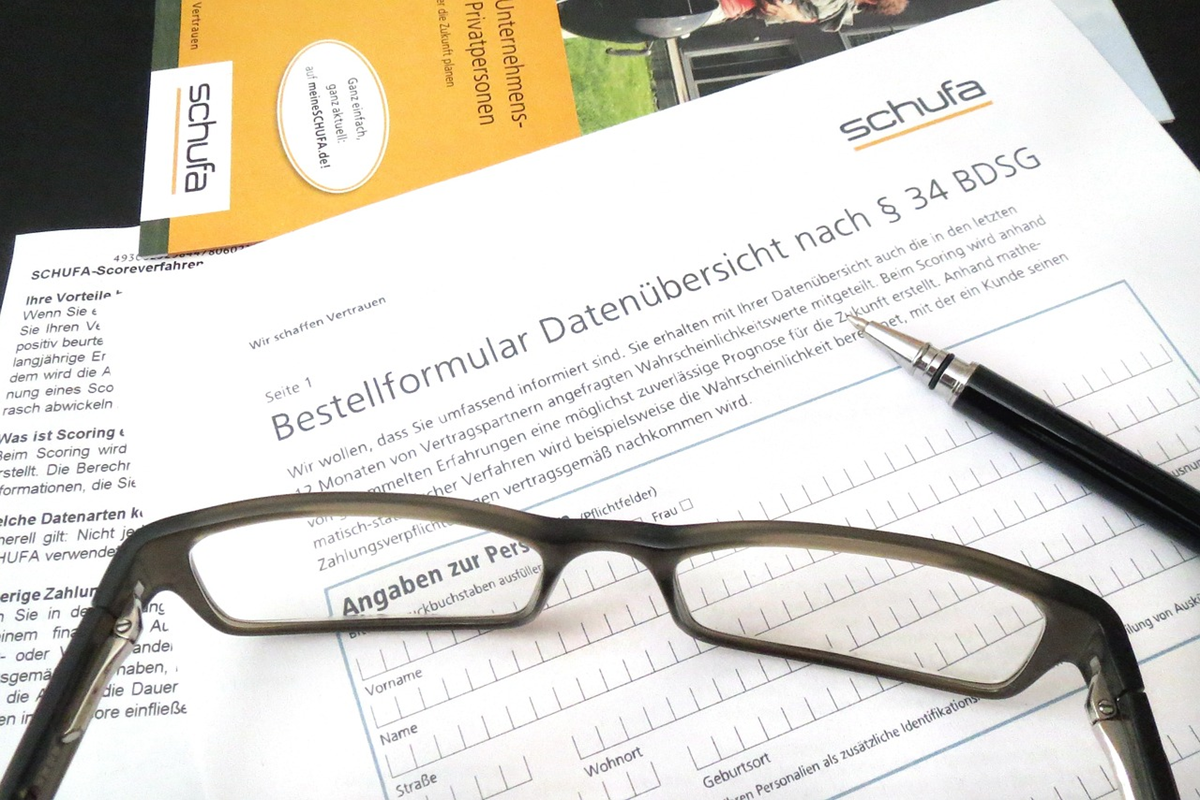

Die Schufa, die Schutzgemeinschaft für allgemeine Kreditsicherung, ist eine deutsche Auskunftei, die Kreditinstituten Informationen über die Kreditwürdigkeit von Verbrauchern zur Verfügung stellt. In vielen Ländern der Europäischen Union wurden Schufa-ähnliche Systeme genutzt, um das Ausfallrisiko von Krediten zu minimieren. Eine schlechte Schufa-Bewertung konnte dazu führen, dass Kreditanträge abgelehnt wurden oder nur zu deutlich ungünstigeren Konditionen bewilligt wurden.

Das bahnbrechende Urteil

Der Europäische Gerichtshof hat nun jedoch entschieden, dass diese Praxis gegen europäisches Recht verstößt. In seiner Urteilsbegründung erklärte der Gerichtshof, dass die automatische Ablehnung von Kreditanträgen aufgrund einer negativen Schufa-Auskunft unzulässig ist. Dies stehe im Widerspruch zu den Grundsätzen der Gleichbehandlung und des Diskriminierungsverbots.

Auswirkungen auf Verbraucher

Das Urteil des Europäischen Gerichtshofs hat weitreichende Auswirkungen auf Verbraucher. Es bedeutet, dass Menschen, die bisher aufgrund einer negativen Schufa-Bewertung Schwierigkeiten bei der Kreditaufnahme hatten, nun bessere Chancen auf einen Kredit haben. Dies gilt insbesondere für Personen, die in der Vergangenheit finanzielle Probleme hatten und daher eine schlechte Schufa-Bewertung haben.

Verbraucherschützer begrüßen das Urteil als einen Schritt in die richtige Richtung, da es die finanzielle Inklusion fördert und Menschen mit einer schwierigen finanziellen Vergangenheit die Möglichkeit gibt, sich zu verbessern.

Auswirkungen auf Kreditinstitute

Für Kreditinstitute stellt das Urteil eine Herausforderung dar. Sie müssen nun sorgfältiger prüfen, wem sie Kredite gewähren, da die automatische Ablehnung aufgrund einer negativen Schufa-Auskunft nicht mehr zulässig ist. Dies erfordert eine intensivere Risikoprüfung und eine Anpassung der Kreditrichtlinien.

Einige Banken und Kreditgeber befürchten, dass dies zu einer höheren Ausfallrate bei Krediten führen könnte. Andere sehen jedoch die Chance, neue Kundengruppen zu erschließen und zusätzliche Einnahmen zu generieren.

Expertenmeinungen

Experten sind geteilter Meinung über das Urteil des Europäischen Gerichtshofs. Einige sehen darin eine notwendige Maßnahme zur Stärkung der finanziellen Inklusion und des Verbraucherschutzes. Andere hingegen warnen vor den potenziellen Risiken, die mit der Lockerung der Kreditvergaberichtlinien einhergehen könnten.

Professorin Anna Müller, eine renommierte Wirtschaftswissenschaftlerin, kommentierte das Urteil wie folgt: “Es ist wichtig, dass Menschen, die in der Vergangenheit finanzielle Schwierigkeiten hatten, eine zweite Chance erhalten. Allerdings müssen die Kreditinstitute sicherstellen, dass sie weiterhin verantwortungsvoll agieren und das Ausfallrisiko im Blick behalten.”

Das Urteil des Europäischen Gerichtshofs hat die Kreditlandschaft in Europa maßgeblich verändert. Die automatische Ablehnung von Kreditanträgen aufgrund einer negativen Schufa-Auskunft ist nun nicht mehr zulässig, was die finanzielle Inklusion fördert. Für Kreditinstitute bedeutet dies eine Herausforderung, da sie ihre Kreditvergaberichtlinien überdenken müssen. Experten sind geteilter Meinung über die Auswirkungen dieses Urteils, doch es steht außer Frage, dass es die Art und Weise, wie Kredite vergeben werden, nachhaltig beeinflussen wird. Verbraucher sollten jedoch bedenken, dass eine verantwortungsvolle Kreditaufnahme immer wichtig bleibt, um finanzielle Schwierigkeiten zu vermeiden.